История изменений

Доходность ОФЗ влияет на весь российский рынок, в том числе на цены ETF. Между тем, с предыдущего стресса 2014 года кривая доходности ОФЗ сильно менялась. Мы подготовили наглядный временной ряд для понимания того, как менялись доходности ОФЗ за последние 5 лет.

Изменения доходностей доступны по одной из двух ссылок: Видео-ряд на Youtube или Интерактивный график (осторожно, долгая загрузка)

Что такое кривая доходности?

Кривая доходности - довольно удобный инструмент для инвестора с длинным горизонтом инвестирования. Основное предназначение кривой доходности заключается в сравнении надежности коротких и длинных облигаций между собой.

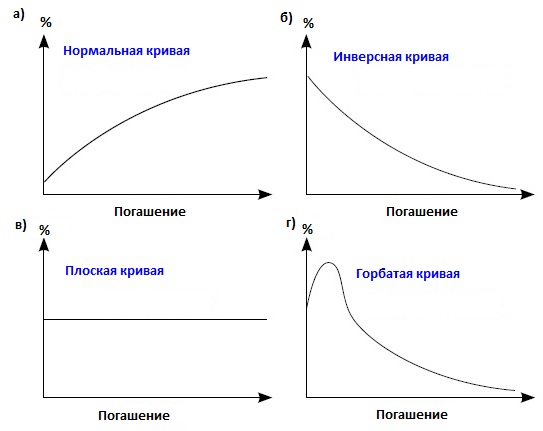

Кривая доходности облигаций (государственных, муниципальных или корпоративных) обычно представляется в виде графика доходностей разных облигаций в зависимости от срока погашения (или дюрации). Альтернативные названия - кривая бескупонной доходности или G-кривая. В общем случае G-кривая отображает временную составляющую процентных ставок в экономике, наглядно показывая разницу между длинными и короткими облигациями.

- В случае нормальной кривой по мере увеличения срока погашения облигаций доходность повышается. Это означает, что инвесторы предпочитают краткросрочные бумаги, считая длинные облигации более рискованными.

- Обратная кривая характеризуется высокой краткосрочной доходностью, убывающей по мере увеличения срока погашения бумаг. Перевернутая кривая отражает краткосрочные страхи на рынке. Они могут быть вызваны как приближающейся рецессией, снижением экономической активности, так и уже наступившими проблемами в экономике государства или предприятия.

- Плоская кривая является переходным этапом. Для нее характерны практически одинаковые доходности облигаций практически вне зависимости от срока погашения. Бизнес цикл в экономике предполагает последовательные периоды повышения и понижения ставок. В таком случае кривая доходности, например государственных облигаций, будет трансформироваться из нормальной в инверсную и обратно.

Влияние на ETF

Сильнее всего от кривой доходности зависят БПИФ на корп. долги SBRB, GPBS, VTBB, GPBM и БПИФ на госдолг SBGB. Когда доходность ОФЗ падает, цены на эти ETF быстро взлетают, но дальнейший потенциал роста становится меньше.

На сколько увеличивается цена паев у этих БПИФ? Изменение цены ETF также зависит от облигаций, которые хранятся в его составе. Обычно изменение цены портфеля облигаций равно изменению доходности на рынке облигаций, умноженной на дюрацию портфеля с отрицательным знаком. Дюрации каждого ETF читайте в нашем обзоре "ETF на корпоративный долг России".